この記事は,私が勉強のために調べた事や今までの知識をアウトプットした内容です。

投資を始めたい方や少額投資を考えてる方などに適した内容で書いているつもりです。

上級者やもっと詳しく知りたい方は、この記事以外も参考にしてください。

国内ダイヤモンド工具メーカーのパイオニア企業の旭ダイヤモンド工業は、国内シェアNo1を誇り、独自の技術を有しています。

モノづくりに提供がある日本において製造工程で欠かせない工具を製造しており、顧客基盤は、会社規模に比べても高いと思われ、成長性もあると考えますが、強みといえるダイヤモンドが高価となっており、供給体制の確立を強化する事が急務といえ、受注難による業績停滞や国内の社会情勢悪化も大きいリスクといえます。

2025年第3四半期の発表後に株価上昇がみられることから業績が良い事と自己株式取得も発表した事が要因となっている可能性があり、パワー半導体だけでなく、AIをはじめとする先端半導体加工工具にも関わっている事から今後も業績は伸び、成長銘柄といえ、通年決算時に増配などがあれば、株価上昇する可能性がありますが、各証券会社の株価予想が約1200円までとなっていますが、今期のROEの低下もあり、来期でROEの上昇がどれだけ上がっているかもキーポイントといえます。

旭ダイヤモンド工業の会社概要

- 創業: 1937年10月9日

- 代表者: 代表取締役社長(詳細な情報は、最新のIR情報などを参照してください)

- 従業員数: 単体で1001人、連結で2059人

- 所在地: ”東京都千代田区紀尾井町4番1号(ニューオータニガーデンコート 11F)”

- 事業内容:切る・削る・磨く・穴をあけるなど一つの製品で上流から下流までの製造工程にかかせないダイヤモンドを研磨材として用いた切削工具や研磨工具の製造・販売を行っており、”各種宝石の研磨、加工、鑑定および売買ならびに貴金属および貴金属製品の売買、工業用ダイヤモンド原石、粉末(天然合成)等の販売ならびに輸出入”も行っています。

- 電子・半導体業界(売上構成比:38%)

- 輸送機器業界(売上構成比:23.8%)

- 機械業界(売上構成比:24.4%)

- 石材・建設業界(売上構成比:10.9%)

- その他(売上構成比:2.9%)

旭ダイヤモンド工業の強み

- 長い歴史と実績: 長年の経験と実績により、高い品質のダイヤモンド製品を提供しており、1944年から業界随一の生産量と納品数を誇っている国内シェアNo1の企業といえます。

- 総合力: ダイヤモンドの製造から販売、宝飾品製造まで、一貫した体制で事業を展開し、DXを推進による効率化や自動化、人工ダイヤモンドの開発などにも力を入れています。

- 技術力: ダイヤモンドに関する高い技術力とノウハウを保有しており、おそらくダイヤモンドホイールという円盤状の工具が、主力に近い商品と思われ、ダイヤモンド工具の可能性について研究開発に努めています。

- グローバルなネットワーク: 世界各地に販売網を持ち、グローバルな事業展開を行っており、台湾、中国、オセアニア・アジア、北米、ヨーロッパなどに13拠点を有し、海外売上高は、50%ほどとなっています。

旭ダイヤモンド工業特有の課題

- ダイヤモンド市場の変動: 天然ダイヤモンドの需要が減少傾向にある中、合成ダイヤモンドの市場が拡大しており、製品ポートフォリオの最適化が求められおり、人工ダイヤモンドの開発、安定した供給にも力を入れています。

- 技術の高度化: より高精度な加工が求められるようになり、技術開発のスピードアップが不可欠で、海外にあり、国内になかったPDCビットをゼロベースから確立し、国内の温泉や地熱発電の堀削現場で大きく貢献していると思われます。

- 環境規制の強化: 環境規制が厳しくなるにつれて、製造プロセスにおける環境負荷の低減が求められており、電着ダイヤモンドワイヤ「EcoMEP」は、準来の遊離砂粒方式に比べてCO2排出量が大幅に低減しているといわれ、環境負荷低減などに力を入れています。

国内機械業界売上高ランキングでは、101位となっていますが、独自の商品で国内No1シェアを誇っており、差別化はできていると思われます。(機械業界売上高ランキング バフェットコードを参照)

そのほか、東京ダイヤモンド工具製作所やジェイテクトグラインディングシステムなどの会社が競合他社といえますが、純利益が数億円程度となっており、詳細はわかりませんが、旭ダイヤモンド工業と比べると差があると考えています。

旭ダイヤモンド工業の株価指標(PBR,PER,ROE,ROA,配当など)

2025年2月20日

- 株価:844円(6140)

- PER:15.02倍

- PBR:0.69倍

- 時価総額:約442億円

- 発行株数:約5188万株

- ROA:2.85%

- ROE:3.42%

- 売上高(前期比):約386億円(‐1.7%)来期予想:約425億円

- 営業利益(前期比):約15億円(‐39.1%)来期予想:約31億円

- 配当利回り:3.35% 配当性向:73.9%(24/3)DOE:2.52% 今期は、23円増配の1株58円で、来期予想は、1株58円となっており、今期と同額といえます。

- 営業CF:プラス 投資CF:マイナス 財務CF:マイナス 一概に言えませんが、積極投資企業といえます。

5年間チャートです。

- 引用元:SBI証券https://site1.sbisec.co.jp/ETGat

同業界では、PER,PBRは割安から標準となっており、同業界と比べてROE、ROAは、少し低いと思われ、純資産と総資産から比べて利益が低いと考えますが、PBR1倍以上とROE6%以上を2025年経営計画で掲げている事から株主還元などの活動を高めていくと考えられます。

今期は、デジタル業界の在庫調整による電子機器需要が少なく、パワー半導体の需要が伸びましたが、電子・半導体業界は、減収となっており、機械業界でも同じ理由で減収、石材・建築業界では、高速道路の補修工事などの国土強靭化の施策があり、建築は堅調ですが、石材は、墓石や建築材料の受注難もあり、減収となっており、全体として減収減益となりましが。

来期予想では、脱炭素社会にむけた自動車の電動化や省エネ化の需要が高まると思われ、各業界の受注拡大が期待でき、増収増益を予想していると思われ、第2四半期を経て、進捗率は46.5%と今期の実績より少なめとなっていますが、来期予想通りとなっているので、業績が回復傾向にあり、売上の向上や変動費率の減少や工場再編費用の減少が増加の要因ですが、人件費や減価償却費の増加しており、第3四半期を経て、業績は今期より良くなっており、業務予想通りとなりそうです。

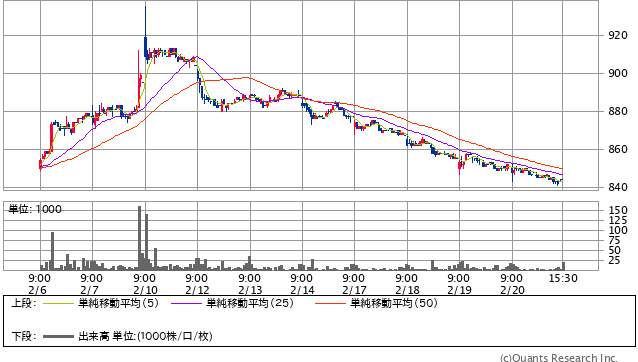

第3四半期の発表を終え、2月7日の15時より株価が上昇しているのがわかります。

旭ダイヤモンド工業の株価1日チャート

貸借倍率:42.02倍 回転日数:51.6日となっており、株価上昇を予想する投資家が多く、回転日数が長い事から長期の株価上昇か、含み損を秘めている可能性もありますが、1月頃の100倍以上の貸借倍率と回転日数が100日を超えている事から今回の株価上昇により決算した可能性があると思われますが、信用取引残としては、株価上昇の可能性を秘めていると思います。(参考程度に受け止めておいてください、必ず上がるというわけではありません。)

PBR、PER、ROE、ROAの目安については

DOEは

旭ダイヤモンド工業のNISA銘柄としてのメリットとデメリット

メリットは、ダイヤモンド工具は、自動車や半導体などの製造工程で必要な工具であり、国内シェアNo1は最大のメリットといえ、顧客基盤は高いと考え、日本のモノづくりが盛んになれば、ダイヤモンド工具の需要が高まると思われ、グローバル展開拡大からも海外からの売上も期待できます。

中期経営計画において配当性向:50%以上と総還元性向120%以上(3年平均)を掲げており、成長投資とともに株主還元も力を入れていく事から長期保有株として考えても良いと思います。

デメリットは、

業界別のセグメントでみるとバランスの良い売上高比率と思われますが、ダイヤモンド工具が主体となっており、ダイヤモンドの原材料費高騰が大きいリスクと思われ、競合他社との差別化を測れているものの競争激化によるリスクも高いと考えます。

そして人的資本に力を入れているとはいえ、労働力不足もリスクと考えられ、特殊な技術の継承がポイントとなっていると思い、業績の回復がどれだけできるかも課題といえ、再び業績が落ちた場合の株価下降は激しい可能性があると考え、業績が落ちた2020年頃は株価が低いですが、回復傾向のなってくると株価が上がっているのがわかります。

これらのリスクを踏まえて購入を検討してみても良いかもしれませんが、最終的には、個人の判断になります。

動向を探りながらの購入や1株ずつ購入のドルコスト平均法のような、株価変動リスク低減での方法をおすすめしますが、最終判断は個人の判断でお願いします。

ドルコスト平均法については↓

この記事はGeminiの質問を参考に作成しました。

最後まで読んでいただきありがとうございます。

Googleのポリシーを遵守して運営しております。

ポリシー違反のご指摘や記事の間違い等は、お手数ですがお問い合わせフォームよりご連絡ください。

引用元:旭ダイヤモンド工業