りそなHD(りそな銀行:8308)は、国内第4位の都市銀行です。個人向け・法人向けの総合的な金融サービスを提供しており、地方創生や海外事業にも力を入れています、また、りそなショックという日本金融界に深く刻み込まれた不祥事としても有名な銀行です。

この記事は,私が勉強のために調べた事や今までの知識をアウトプットした内容です。

投資を始めたい方や少額投資を考えてる方などに適した内容で書いているつもりです。

上級者やもっと詳しく知りたい方は、この記事以外も参考にしてください。

りそなHDの会社情報

- 正式名称: ”株式会社りそなホールディングス (Resona Holdings, Inc.)”

- 設立: 2001年12月12日

- 本店所在地: ”東京都江東区木場1丁目5番65号 深川ギャザリア W2棟 ”

- 取締役代表執行役社長:南 昌弘

- 従業員数:1736名

- 有人店舗数:818店舗

- ”個人1,600万人、法人50万社のお客さま基盤”

連結小会社の銀行:りそな銀行、埼玉りそな銀行、関西みらい銀行、みなと銀行

持株法適用関連会社:日本カストディ銀行(事業内容:”有価証券管理業務、資産管理に係る信託業務及び銀行業務、日本版マスタートラストに関する業務”)

りそなHDのほかにはない強みとデメリット

強みは、以下のとおりです。

- 地域密着型の強み

りそな銀行は、全国に約1,300の拠点を持つ地域密着型の銀行です。そのため、地域の中小企業や個人のニーズを深く理解し、それに応じたサービスを提供することができ、また、”首都圏・関西圏を中心とした広範なチャネルネットワーク”が強みといえます。

- デジタル化の推進

りそな銀行は、デジタル化の推進に力を入れています。インターネットやスマートフォンを活用した新たな金融サービスの開発・提供を進めており、顧客の利便性向上やコスト削減に貢献しています。

- 海外事業の拡大

りそな銀行は、海外事業の拡大にも力を入れています。中国やアジアを中心に、海外拠点の拡大を進めており、新たな収益源の確保を目指しています。

デメリットは、以下のとおりです。

- 規模の小ささ

りそな銀行は、国内第4位の都市銀行であり、三菱UFJ銀行や三井住友銀行などのメガバンクと比較すると、規模が小さいという弱みがあります。

- 過去の不祥事

りそな銀行は、過去に不祥事を起こしたというイメージが残っています。そのため、信頼回復が課題となっています。(りそなショック)

このように、りそな銀行は、地域密着型の強みやデジタル化の推進など、ほかの銀行にはない強みを持っています。一方で、規模の小ささや過去の不祥事など、課題も抱えています。

今後、りそな銀行がこれらの課題を克服し、強みをさらに伸ばすことができれば、さらなる成長が期待できると考えられます。

りそなショックとは

りそな銀行は、2000年代始めのバブル崩壊後の不良債権処理に苦しみ、経営が悪化していました。

2002年10月には、経営再建のため、大和銀行とあさひ銀行を合併して、りそな銀行が発足しましたが、合併後も経営状況は改善せず、2003年5月17日に公的資金の注入を余儀なくされました、これがりそなショックです。

りそなショックの影響は、日本の金融業界に大きな打撃を与えました、りそな銀行は、公的資金の注入を受けて経営の改善に努めましたが、2004年に経営破綻の危機に陥りました。

しかし、政府の支援を受けて、経営破綻を免れました。

りそなショックから20年が経過した現在、りそな銀行は、経営基盤の強化を図っており、業績は回復しています。しかし、りそなショックの記憶は、日本の金融業界に深く刻まれています。

りそなショックから学ぶべきことは、金融機関の経営には、慎重さと透明性が求められることです。また、金融機関の経営状況を監視し、必要に応じて、適切な対応をとることが重要です。

今後のりそな銀行

- デジタル化の推進

りそな銀行は、デジタル化の推進によって、顧客の利便性向上やコスト削減を実現し、収益性向上を図ります。

具体的には、以下の取り組みを進めています。

インターネットやスマートフォンを活用した新たな金融サービスの開発・提供顧客の利便性向上やコスト削減につながる業務のデジタル化(現在、アプリDL数:937万件)

- 海外事業の拡大

りそな銀行は、海外事業の拡大によって、新たな収益源を確保します。

具体的には、以下の取り組みを進めています。

中国やアジアを中心に海外拠点の拡大

海外企業や機関投資家向けの金融サービスの提供

- 地域金融機関との連携強化

りそな銀行は、地域金融機関との連携強化によって、りそな銀行の強みを活かしながら、地域の中小企業や個人の支援を強化します。

具体的には、以下の取り組みを進めています。

地域金融機関向けの融資商品の開発・提供

地域金融機関との共同事業の推進

現在、個人向け及び中小企業向け貸出金構成率が約78%となっており、メガバンク3G平均:約57%・地銀上位10G:約68%に比べて比率が大きく、リテール業務に主軸を置いた貸出金構成からリテールNo1を目指していると思われます。この中期経営計画に基づき、りそな銀行は、デジタル化の推進や海外事業の拡大など、新たな取り組みを進めています。

今後のりそな銀行の展開としては、以下の点に注目されます。

- デジタル化の推進

りそな銀行は、デジタル化の推進によって、顧客の利便性向上やコスト削減を実現し、収益性向上を図ります。そのため、デジタル化の取り組みをさらに加速させていくことが期待されます。

具体的には、以下の取り組みが考えられます。

インターネットやスマートフォンを活用した新たな金融サービスの開発・提供

顧客の利便性向上やコスト削減につながる業務のデジタル化

デジタル化の推進に必要な人材育成や設備投資の強化

銀行システムは、”日本IBM、NTTデータと共同でFinBASEを設立し、参加者開拓、アジャイル開発などで両社と協働”すると思われ、金融デジタルプラットフォームの構築・拡大に取り組んでいるようです。- 海外事業の拡大

りそな銀行は、海外事業の拡大によって、新たな収益源を確保します。そのため、海外事業の拡大をさらに加速させていくことが期待されます。

具体的には、以下の取り組みが考えられます。

* 中国・アジア・米国を中心に、海外拠点の拡大(10拠点ほど、中国やアジアが中心)

* 海外企業や機関投資家向けの金融サービスの提供

* 海外事業の拡大に必要な資金調達の強化

- 地域金融機関との連携強化

りそな銀行は、地域金融機関との連携強化によって、りそな銀行の強みを活かしながら、地域の中小企業や個人の支援を強化します。そのため、地域金融機関との連携をさらに強化していくことが期待されます。

具体的には、以下の取り組みが考えられます。

* 地域金融機関向けの融資商品の開発・提供

* 地域金融機関との共同事業の推進

* 地域金融機関のデジタル化支援

りそな銀行は、これらの取り組みを進めることで、持続可能な社会の実現に向けた貢献を果たし、さらなる成長を目指していくと考えられます。

また、海外事業の拡大によって新たな収益源を確保すると思われ、さらに地域金融機関との連携強化によって、りそな銀行の強みを活かしながら地域の中小企業や個人の支援を強化し、人的戦略において女性登用・活動推進を拡大する事を目標にしており、2024年現在、役員:約12%・経営職階:14.8%・ライン管理職:32.8%ですが、2030年目標は、役員:約30%・経営職階:20%・ライン管理職:40%としており、活動強化を行うと思われ、人的資本に対する投資も拡大しており、高度専門人材育成やDX・人財育成に力を入れており、3年累計110億円の教育研修投資を行っています。

脱炭素化社会に向けての活動推進(”2050年までに投融資ポートフォリオの温室効果ガス排出量の実質ゼロを目指す”)やサステナビリティに関するガバナンス体制構築などを行い、気候変動・自然関連に対する対応やリスクマネジメントにも力を入れていると思われます。

りそなHDの株価指標と時価総額

2025年5月4日

- 株価:1040円

- PBR:0.87倍

- PER:11.37倍

- 売上高(前期比):約9416億円(8.5%)来期予想:約1兆円

- 経常利益(前期比):約2229億円(‐2.1%)来期予想:約2639億円

- 時価総額:約2兆8435億円

- 発行株式数:約23億株

- 配当利回り:2.21% 配当性向:32.5% DOE:約1.95%

- ROE:6.02%

- ROA:0.21%

- 前期より1円増配の年間配当金1株22円となっており、来期は1株23年の増配予想。

引用元:SBI証券 https://site1.sbisec.co.jp/ETGat

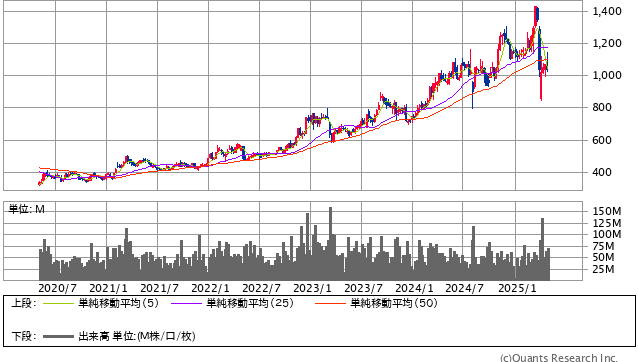

りそなホールディングス(りそな銀行)の株価5年チャート

信用取引残の貸借倍率:2.9倍と回転日数:6.2日からチャートと合わせてみると株価上昇する投資家が比較的多く、回転日数が短いため、配当権利日に向けて株価を購入する方が増える可能性はありますが、どの時期から上がるのか、注目したいです。

SBI証券コンサルタント予想では、売上高が1兆円となっている事から注目が集まると思われ、コンサルタント予想と会社実績の違いが大きくなると株価が下がる事例もあったようなので、決算発表はキーポイントといえ、2025年5月12~16日当たりの株価は変動しやすいと思われます。

しかし、トランプ大統領の関税関連より株価が下がっており、少し回復傾向ながら戻り切れていない事(ほかの金融銘柄も同じようですが。)からトランプ関連の報道により株価が下がる事やアメリカの景気も回復傾向といえない事もあり、直接的な影響は少ない(日本の物価上昇による影響や関税が増える事による投資をしている企業の悪影響により業績に響く可能性は考えられますが、)と思われますが、売り傾向になる可能性もあり、決算次第では、業績が上がり、株価上昇もあり得ますが、慎重な対応が必要と個人的には考えます。

りそなHDのNISA銘柄としてのメリットとデメリット

メリット

国内4位の都市銀行であり、地域密着型という差別化されている事から安定収益といえ、配当利回りもよいので、長期保有に向いた銘柄といえます。

2024年から2026年の3年間で、2400億円ほどの総還元性向を目標にしており、株主還元にも期待が持てます。

2025年の第1から3四半期において経費を削減している事も事業戦略としてよい方向にあると思われ、1円の増配と定期的な自己株式取得は、長期保有を考える方には適していると考えます。

デメリット

政策金利の急激な利上げに所有している国債などが負債となる可能性や競争激化などによる業績停滞、りそなショックのような不祥事、セキュリティやネットワークなどによる顧客減少もデメリットといえます。

ただし、政策金利の利上げは長期としては、メリットになる可能性もあると思われ、海外事業拡大するといえ、国内の景気停滞にリスクがある可能性があり、三井住友FGや三菱東京UFJFGなどより影響が大きいかもしれません。

まとめ

長期保有に優れた銘柄ですが、セキュリティやDX化の遅れにより業績を落とす可能性があり、社会情勢悪化にも大きく影響する可能性のある銘柄です。

OCOPとの関係性

OCOPは、日本銀行が民間金融機関に資金を貸し付ける公開市場操作の一種です。りそな銀行は、OCOPによって、以下のようなメリットを得ることができます。

- 貸出金利を低く抑えることができる

- 資金繰りを改善することができる

- 新たな投資や事業展開を進めやすくなる

りそな銀行は、OCOPを活用して、今後の重点戦略であるデジタル化や海外事業の拡大を推進していくと考えられます。

- デジタル化の推進

- インターネットやスマートフォンを活用した新たな金融サービスの開発・提供

- 顧客の利便性向上やコスト削減につながる業務のデジタル化

- 海外事業の拡大

- 中国やアジアを中心に、海外拠点の拡大

- 海外企業や機関投資家向けの金融サービスの提供

- 地域金融機関との連携強化

- 地域金融機関向けの融資商品の開発・提供

- 地域金融機関との共同事業の推進

りそな銀行は、持続可能な社会の実現に向け、デジタル化と海外事業の拡大に注力しています。また、OCOPを活用して、これらの戦略を推進していくと考えられます。

地域密着型の銀行としてデジタル化を推進し、連携強化に努めていけば、日本社会にもっと大きく貢献できる銀行だと思いますし、まだまだ成長してく銀行だと思います。

許容リスクを考えて慎重に考え、ほかのサイトなども参考にし、ご自身の判断で、株の購入を考えてみてはよいと思います。

この記事はbradの質問を参考にし、作成しました、最後まで読んでいただきありがとうございます。

Googleのポリシーを遵守して運営しております。

ポリシー違反のご指摘は、お手数ですがお問い合わせフォームよりご連絡ください。