この記事は,私が勉強のために調べた事や今までの知識をアウトプットした内容です。

投資を始めたい方や少額投資を考えてる方などに適した内容で書いているつもりです。

上級者やもっと詳しく知りたい方は、この記事以外も参考にしてください。

東洋埠頭株式会社(9351)は、国内総合物流事業を主力とする会社です。特殊倉庫のパイオニアとして知られ、多種多様な商品に対応できる最適化物流サービスを提供しています。

低PBRであり、最低年間配当金を1株50円とし、8月の日経平均株価下落時に株価が低下し、回復しきれていない銘柄で、購入する時期の可能性を秘めていると考えます。

ただ、時価総額が低く、成長性があまり高くないと個人的には考え、長期配当株として向いていると思いますが、経営戦略による業績が大きくあがるという印象は少なく、急激な株価上昇は期待薄と思われ、物流業界の課題解決の遅延が業績悪化を招く可能性があると思われます。

単位株が約15万以下で購入でき、配当利回りの良さからリスクがあり、成長性が少しずつ上がっていくと考えるとリスクがあるものの、少額投資の方に向いていると思われます。(株価の購入は個人の責任でお願いします。)

東洋埠頭の会社概要

- 創業: 1929年

- 従業員数:835人

- 代表取締役社長:原 匡史

- 所在地:東京都中央区晴海一丁目8番8号

- 事業内容:

- 倉庫業: 常温倉庫、冷蔵倉庫、サイロ倉庫、危険品倉庫など独自性のあり、多様なタイプの倉庫を全国に展開し、安定経営に資するストックビジネスの基盤として様々な商品に対応するサービスを行い、災害対策強化・物流業務効率化などのサスティナビリティなどにも力を入れており、多種多様な商品に対応した入出庫・保管・配送のサービや検品・仕分け・包装などの専門的な流通加工サービスも展開し、それらを効率化と管理をサポートするため、DXの推進も行われています。

- 港湾運送業: プライベートバースやコンテナターミナルを運営し、船舶代理店業務などを行い、モーダルシフト(トラックなどから船や鉄道の輸送変換、トラックへの積載効率向上)によるCO2策源輸送サービスと海陸一貫物流サービスを提供し、在来船業務、コンテナターミナル業務、船舶代理店業務などの各種ソリューションにより港湾運送業サービスを支えています。

- 自動車運送業: 全国をカバーする物流ネットワークで、多品目・高品質の運送サービスを提供し、輸配送と物流業務効率化や環境負荷軽減の実現に取り組んでいます。

- その他: 通関、工場などの構内作業、物理関連施設の賃貸などの物流関連の幅広いサービス。

- 国際物流事業:長年のノウハウを活かし、ロシア、中国、タイなどに子会社や地元企業と合併などし、物流サービスを展開しており、日本を経由しない三国間サービスもサポートしており、日本と世界の架け橋となるべく物流ソリューションを提案し、国際複合一貫輸送をワンストップ(”商品をご指定する場所まで、鉄道・トラックなどの陸上輸送、コンテナ・一般貨物船などの海上輸送、航空機・僻地でのヘリコプターを使用した航空輸送など、海外各地のドアからドアを結ぶ最適な物流プラン(輸送・保管から流通加工・荷役・通関に至るまで)をワンストップ”事業)で提供しています。

グループ内年間売上高500億円を目指しており、サステナビリティな活動や働き場対策などにも力を入れており、CO2削減による運送関連改善を独自性と強みとする可能性があると思われます。

東洋埠頭の強み

- 特殊倉庫: 独自性のある特殊倉庫を多数保有し、お客様のニーズに合わせた最適な物流サービスを提供しており、経験豊富な専門スタッフによる流通加工サービスや長年のノウハウを活用した効率的な配送センター業務そして幅広い保管サービスなどを提供し、既存事業継続、国際物流拡大、新規基盤事業稼働、事業投資による持続的成長を目指しており、2028年度にグループ売上高500億円を目標にし、サステナビリティな活動にも注力すると思われます。

- 物流ネットワーク: 全国に広がる物流ネットワークで、効率的な物流を実現し、特殊な倉庫や物流設備を活用し、最適な輸配送プランを提供しています。

- 海陸一貫物流: 港湾と陸上の物流を一体的に提供しており、穀物、飼料、ソーダ灰、建設土、鉄鋼石などの大量ばら積み商品や農作物など数多く扱い、フレキシブルで効率的な荷捌を提供しています。

東洋埠頭株式会社の課題

- 老朽化した設備の更新: 長年の歴史を持つ東洋埠頭株式会社では、設備の老朽化が進んでおり、更新のための投資が必要となる場合があり、”安全で高品質な物流現場の確立”や”安全衛生管理組織の整備”などの安全・衛生の取り組みとともに設備投資を積極的に行うと思われます。

- 新規事業の開拓: 既存事業の競争が激化する中、新たな収益源となる新規事業の開拓が求められており、国際物流拡大(カザフスタンの新会社設立など)や新規事業稼働など投資を行っています。

- サプライチェーンの多様化: グローバル化が進み、サプライチェーンがますます複雑化し、管理が難しくなっていますが、DXを推進する事により業務効率化だけでなく、人材の柔軟な配置や組織の活性化を図っているようで、”ドライブレコーダーやデジタルタコグラフ機器導入”や熱中症予防対策などによる従業員の安全や働きやすい環境づくりにも注力していると思われます。

- 環境問題への対応: 環境意識の高まりを受け、環境負荷の低減やサステナブルな物流の実現が求められており、モーダルシフト提案ツールの導入や低炭素アスファルト舗装材(中温化アスファルト舗装材)の導入など行っています。

その他、職場環境の確立(ダイバーシティ&インクルージョンや人材育成)、株主還元(自己株式取得、年間配当金50円を下限、配当性向30%を基本方針としているようでます。)にも力を入れていると思われます。

バフェットコード倉庫・運輸関連業界ランキングでは、ランク外で、1位は上組、2位は、三井倉庫HDとなっており、1位との売上高の差は、40倍近くとなりますが、事業内容が違う部分や幅広い事業からも少し比較にならないと思われ、特殊な倉庫や配送技術で、差別化を図ると思われます。

東洋埠頭のDXの取り組み

2019年頃から業務改革プロジェクトを立ち上げ、業務改善や基幹システムの構築に取り組んでいるようです。

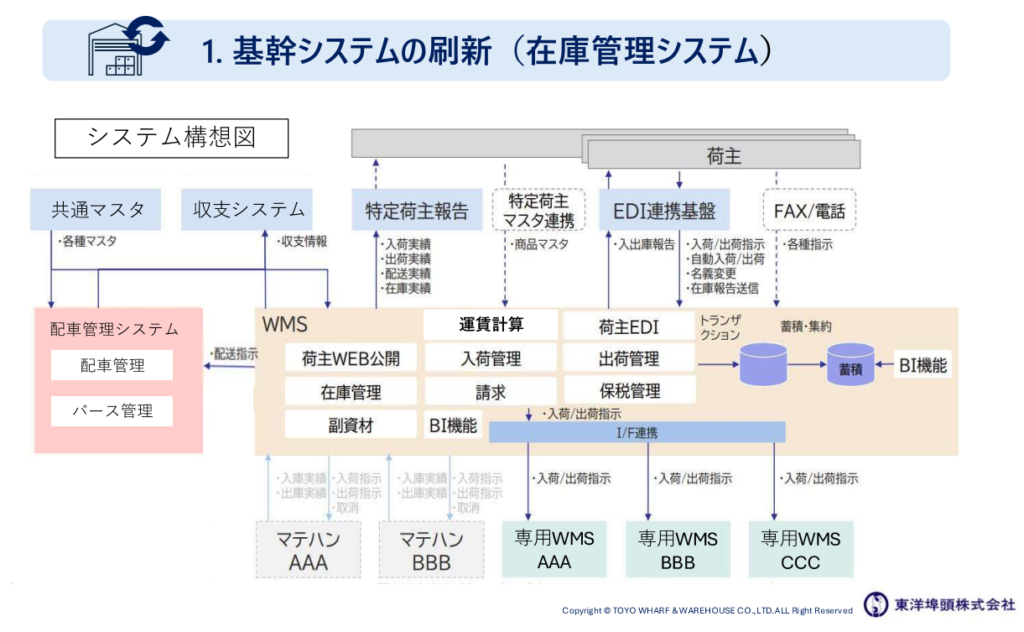

- 基幹システムの刷新

収益拡大、事業発展の基礎の構築を創出していると思われ、他システムとの連携し、荷主・貨物に対応できる柔軟な対応による効果的で利便性の高いシステムを選定し、現場精通メンバーによるプロセス改善やマテハン機器導入による効率化により業務プロセス改革を進めています。

- オペレーションの統一とデジタル化

情報伝達の向上、情報の一元管・可視化、データ連携による手入力削減など効率化による従業員の負担低減、データの正確性向上、基幹システムの連結を図ると思われます。

NTTデータ西日本をパートナーとしており、海貨業務システムの導入した事により基盤システムを持つことになり、”国内標準の貿易プラットフォームの「Cyber Port」や「TradeWaltz」、税関行政手続システムの「NACCS」との接続も進めていこうと計画”と実施を図っていると思われます。

NTTデータについてはこちらの記事を読んでみてください。

- デジタル人材育成・デジタルリテラシーの向上

デジタル推進部を設立し、定期的な研修の実施、効果測定、最新デジタル技術に関する情報発信などにより組織全体のデジタル活用能力向上や組織強化を図ると考えます。

- 最新ロボット・AI技術などの検証・導入

東扇島支店 船橋DXセンター営業所の開設し、自動ピッキングシステムや台車式流動棚などを設置しており、大阪支店に全国最大規模の危険物立体自動倉庫の建設により情報漏洩防止のセキュリティ、庫内自動搬送による省人化、危険作業の脱人化などを実施していると思われます。

東洋埠頭の株価指標(PBR,PER,ROE,ROA,配当など)

2025年6月30日

- 株価:1369円(9351)

- PER:10.01倍

- PBR:0.37倍

- 時価総額:約105億円

- 発行株数:約774万株

- ROA:2.26%

- ROE:4.18%

- 売上高(前期比):約351億円(1.2%)来期予想:約380億円

- 営業利益(前期比):約11億円(18.1%)来期予想:約13億円

- 配当利回り:4.38% 配当性向:39.5%(25/3)DOE:1.63% 今期は、1株60円で、来期予想も同額となっています。

- 年間最低配当金を1株50円とし、配当性向:30%を基本方針としているようです。

5年間チャートです。

- 引用元:SBI証券https://site1.sbisec.co.jp/ETGat

チャート上では、コロナ渦での下落が2020年度にあると思われ、2022円頃の安値時に近い値で最近は、動いていると思われ、同業界では、PER,PBRは割安となっており、同業界と比べてROE、ROAは、少し低いと思われ、資産に対する収益性の向上が図れれば、株価上昇もあると考えられます。

今期は、国内事業は、昨年の取り組みもあり、費用削減や料金改定などで上向きとなり、国際事業では、東南アジア向けの輸出貨物が増加しましたが、費用増となっているもの、前期より上向きとなっていますが、政策保有株式の削減の影響があり、固定資産売却損が出ているようです。

貸借倍率:255.67倍 回転日数:9日となっており、回転日数が少し長く買残の注文がかなり多い事から株価上昇を予想する投資家が多い事が信用取引残の指標から分析できます。(参考程度に受け止めておいてください、必ず上がるというわけではありません。)

PBR、PER、ROE、ROAの目安については

DOEは

東洋埠頭のNISA銘柄としてのメリットとデメリット

メリットは、長年のノウハウと技術の独自性、CO2削減に対する取り組み、最低年間配当金50円としている事から長期配当株として良いと思われ、政策保有株式の削減を行っており、自己株式取得も行っている事から最低年間配当金も併せて株主還元に力を入れている事はメリットといえます。

今期の業績は下がっていますが、来期と来々期は、回復すると考えられ、利益もあがり、増配などの株主還元に期待が持てる事とそれを期待する投資家による株価購入などによる株価上昇する可能性も否定できないので、購入時期としては、検討しても良いと思われます。

デメリットは、競争激化も少しリスクとしてありますが、成長性の一角としている国際物流事業の主戦力が、中国とロシアとなっており、社会情勢リスクは高いと考え、業績は、回復すると考えたとしても大きく業績を伸ばすという事は、少し考えにくく、海上運賃関連や為替などによりかわるかのうせいがあるものの、経営戦略などで大きく急激な成長というのは、個人的には厳しいと考えます。

まとめると、成長性は少しだけある可能性はありますが、最低年間配当金を長期で受け取る事が最大のメリットだと思われる銘柄と考え、株価上昇の差益を狙う銘柄というよりも最低年間配当金1株50円以上を長期で受け取るための銘柄という考えと思われます。

しかし、為替リスクや社会情勢悪化リスクが特に無視できないデメリットを秘めていると考えます。

これらのリスクを踏まえて購入を検討してみても良いかもしれませんが、最終的には、個人の判断になります。

動向を探りながらの購入や1株ずつ購入のドルコスト平均法のような、株価変動リスク低減での方法をおすすめしますが、最終判断は個人の判断でお願いします。

ドルコスト平均法については↓

引用元:東洋埠頭

この記事はGeminiの質問を参考に作成しました。

最後まで読んでいただきありがとうございます。

Googleのポリシーを遵守して運営しております。

ポリシー違反のご指摘や記事の間違い等は、お手数ですがお問い合わせフォームよりご連絡ください。