この記事は,私が勉強のために調べた事や今までの知識をアウトプットした内容です。

投資を始めたい方や少額投資を考えてる方などに適した内容で書いているつもりです。

上級者やもっと詳しく知りたい方は、この記事以外も参考にしてください。

三菱地所株式会社(8802)は、日本の大手不動産会社です。1885年に創立され、丸の内の開発を手がけたことで知られています。現在では、オフィスビル、商業施設、住宅、物流施設、ホテル、空港、海外事業など、幅広い事業を展開しています。

多くの土地や建物を所有し、収益基盤が安定しており、格付けランクがA2やAA+など高い事から長期保有に向いており、優良株といえますが、短期として政策金利の利上げがリスクといえ、ほかの企業にも言えますが、不祥事や社会情勢悪化も株価下降の原因になる可能性があります。

政策金利上昇によりローン金利上昇による借入コスト上昇し、短期的には、業績に影響がある可能性がありますが、長期で考えると経営戦略などにより改善されると思われます。

収益基盤や格付けランクの信頼性から割安感がある銘柄といえますが、海外事業があるとはいえ、国内重視と思われ、今のところ、成長性が高いとは、言い切れないといえます。(これは個人的な考えです。)

三菱地所の会社概要

会社情報

- 会社名: 三菱地所株式会社

- 設立: 1937年5月7日

- 執行役社長: 中島 篤

- 従業員数: 1,013名 連結:10,655名

- 本社: 東京都千代田区大手町1-1-1 大手町パークビル

事業内容

- コマーシャル不動産事業:オフィスなど不動産賃貸・販売、商業設備事業

2020年以降のまちづくりを「丸の内NEXTステージ」と位置付け、DX ・イノベーションの創発やまち全体を舞台とした実証実験等を通じ、人・ 企業が集まり交わることで新たな「価値」を生み出す舞台を目指しています。

「都心複合型商業施設」「単館商業施設」「プレミアム ・アウトレット」という3つの異なる事業形態から成るポートフォリオ、東京都心に加え、北海道から九州までをカバーする事業エリア、多くのテナント網を背景とする豊富な開発・ 運営ノウハウと実績をもっています。

30年以上に及ぶホテル運営事業において築いた「ロイヤルパークホテルズ」ブランドによるフルサービス型ホテルと宿泊主体型ホテルの展開し、空港事業では、高松空港、みやこ下地島空港ターミナル、富士山静岡空港、北海道内7空港の運営事業に携わっています。

2024年3月期の決算発表からコマーション事業から丸の内事業が切り離されています。

丸の内事業を別と考え、再開発などに力を入れていくと考えます。

- 住宅事業:マンション事業、住宅管理業務受託、注文住宅など

高い技術力と徹底した品質管理及び豊富な事業実績を反映した独自の基準「チェックアイズ」による設計から施工・完成までの全工程での品質管理した分譲住宅「ザ・パークハウス」と賃貸住宅「ザ・パークハビオ」などの住まいに関するあらゆるニーズに応えたサービスを提供しています。

- 海外事業:欧州、米州、アジアなどの不動産開発・賃貸

米州事業グループのロックフェラーグループインターナショナル社(RGII社 )は、約90年にわたる歴史の中で、ロックフェラーセンターに代表される大規模・ 複合開発のほか、物流施設、住宅(分譲・ 賃貸)などを手掛けてきた豊富な開発実績があり、TA Realty社の物流施設・ 賃貸住宅を中心に全米の幅広いマーケットにて投資・ 運用を行っており、物流施設については全米でトップクラスの取引額実績を有しています。

- 投資マネジメント事業:ジャパンリアルエステイトアセットマネジメント株式会社(J-REIT)、TA Realty(全米有数の不動産投資マネジメント会社)、Europa Capital(ヨーロッパ全域に広く事業展開)、MEC Global Partners Asia (アジア全域の不動産投資をサポート)

- 設計監理・不動産サービス事業:設計監視、不動産仲介、駐車場運営管理

- その他の事業

コーポレートビジョン

「街を、想う力。人を、想う力。」

私たちは、街と人々の暮らしを豊かにするために、様々な事業を展開しています。

三菱地所の強みと課題

強み

- 長期視点でのまちづくりと時代を先取りするDNA: これまで培ってきたノウハウと先進的なビジョンに基づいたまちづくりを推進しており、例えば、丸の内の開発で培った超長期のまちづくり視点を他エリアに展開しています。

- 膨大なエンドユーザーとの接点と膨大な不動産への関与: オフィスビル、商業施設、住宅、物流施設など、様々な種類の不動産を開発・運営、REIT市場へのいち早い参入など

- 国内外における豊富な実績と高いブランド力: 丸の内をはじめ、国内外で数多くのランドマーク的なプロジェクトを手がけ、高いブランド力を持つ。

テナント数(全国全用途):約3,360 社、丸の内就業者数:約28 万人

レジデンスクラブ対象会員世帯数:約66 万世帯

グループホテル宿泊者数:年間 約171 万人

運営空港旅客数:年間 約2,432 万人

スタートアップ支援拠点数:(丸の内)5 拠点

スタートアップ支援拠点入居企業数(丸の内):202 社

スタートアップ出資額(コミットメントベース):約290 億円

以上のように信頼に裏付けされた幅広いリレーションとパートナーシップを有しています。

- 高い財務体質と安定した収益基盤: 安定したオフィス賃貸事業を中心とする収益基盤と高い財務体質を誇る。

| 格付機関名 | 長期債格付 | 短期債格付 |

|---|---|---|

| ムーディーズ | A2 | P-1 |

| スタンダード&プアーズ | A+ | A-1 |

| 格付投資情報センター | AA-(ポジティブ) | a-1+ |

| 日本格付研究所 | AA+ | J-1+ |

格付けランクの高さが、外部より評価されていると思われ、確かな収益基盤と財務体質を擁しているといえます。

- 多様な人材と組織力: 様々な分野の専門人材が揃い、チームワークを重視した組織体制を構築、「 超長期的視点と時代を先取りするDNAを活かし、協業による強みの掛け算により変革を起こす」、「一人ひとりの強みを掛け合わせ、価値を最大化できる組織」、「高い専門性によって新たな価値を創造する役割」を人や組織のあるべき姿とし、優秀な人材を有している。

課題

- 人口減少・少子高齢化: 人口減少と少子高齢化による市場環境の変化への対応。

「多様な人々が幸せに働き、暮らせる社会へ」を目指す世界とし、世界に先がげて先導し、各事業ごとに力を入れています。

- 競争激化: 国内外の不動産開発事業者との競争激化。

不動産業界国内売上ランキング2位となっており、一位の三井不動産との差はあるが、サステナビリティな活動を推進し、災害に強いまちづくりに取り組むなど差別化を図っているようです。

引用元:バフェットコード不動産業業界 売上高ランキング

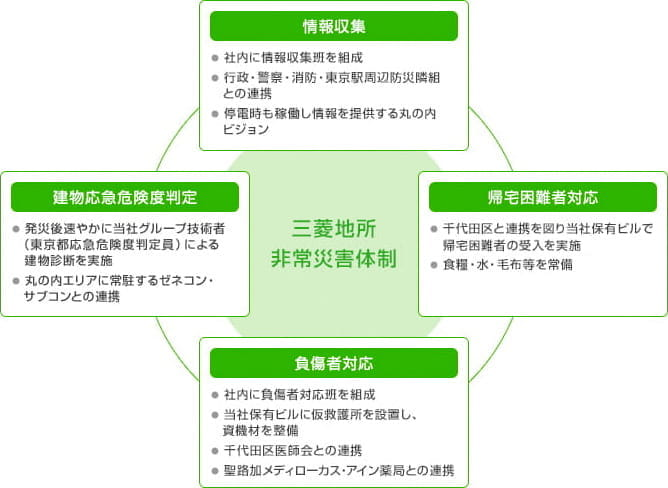

- 災害リスク: 地震や台風などの自然災害リスクへの対応。

普通救命講習を社員に実施、富士山噴火や台風などの災害に対するガイドライン作成など様々な対策に取り組んでいます。

引用元:三菱地所

- 環境問題への対応: 地球温暖化や資源枯渇などの環境問題への対応。

保有や運営する建物に対して再生可能エネルギーの切り替え、脱炭素への活動、水資源確保の活動、環境に配慮したまちづくりを推進する「グラングリーン大阪」の活動などサステナビリティな動きに取り組んでいます。

- ガバナンス体制の強化: コーポレートガバナンス体制のさらなる強化。

指名委員会等設置会社への移行や取締役会の多様性の推進、長期経営計画との連動性を高めた役員報酬制度の改定、スキル・マトリックスの開示、社内取締役を1名減じて社内・ 社外取締役を7名ずつの同数とするなどガバランス強化に努めています。

これらの強みと課題を活かし、三菱地所は今後も持続的な成長を目指していくことが期待されます。

三菱地所にとっての政策金利の利上げは、リスクか?

政策金利の利上げは、三菱地所にとって 中長期的な視点で見ると 潜在的なリスク となる可能性があります。

短期的な影響

政策金利値上げの短期的な影響としては、以下の点が挙げられます。

- 不動産投資の抑制: 金利上昇により不動産投資の採算が悪化し、投資意欲が減退する可能性があります。

- オフィスビルの空室率上昇: 企業の設備投資が抑制され、オフィスビルの需要が減退する可能性があります。

- 住宅価格の下落: 住宅ローン金利上昇により、住宅購入意欲が減退し、住宅価格が下落する可能性があります。

これらの影響は、三菱地所の収益に悪影響を及ぼす可能性があり、リスクといえます。

中長期的な影響

中長期的な視点で見ると、政策金利値上げは必ずしもマイナスとは限りません。

- 景気回復による不動産需要の増加: 政策金利値上げは、景気回復を促す効果も期待でき、景気回復に伴い、不動産需要が増加すれば、三菱地所の収益も増加する可能性があります。

- インフレ抑制による資産価値の安定: 政策金利値上げは、インフレ抑制効果も期待でき、インフレが抑制されれば、不動産の資産価値が安定し、リスクが低減される可能性があります。

したがって、政策金利値上げの影響は、経済状況やその他の要因によって大きく左右されます。

三菱地所は、政策金利値上げのリスクを軽減するために、以下の対策を講じています。

- 多様な事業展開: オフィスビル、商業施設、住宅、物流施設など様々な種類の不動産を開発・運営することでリスクを分散。

- 海外事業の拡大: 国内市場だけでなく、海外市場にも積極的に進出することで成長機会を確保。

- 財務体質の強化: 自己資本比率の向上や借入金削減などを通じて財務体質を強化。

これらの対策により、三菱地所は政策金利値上げのリスクを軽減し、持続的な成長を目指していくことが期待されます。

引用元:楽待 不動産投資新聞 「金利が上がると不動産価格は下がる」は本当か?

三菱地所の株価指標(株価、PER,PBR,ROA,ROEなど)

2025年1月11日

- 株価:2125円(8802)

- PER:15.31倍

- PBR:1.07倍

- 時価総額:約2.65兆円

- 発行株数:約12.7億株

- 売上高(前期比):約1.50兆円(9.2%)来期予想:約1.59兆円

- 営業利益(前期比):約2786億円(-6.1%)来期予想:約3000億円

- ROE:7.39%

- ROA:2.33%

- 配当利回り:2.02% 配当性向:30.3% 年間配当金一株38円(前期より2円増配)DOE:2.2%

PBRとPERは、割高から標準的といえ、業界内でも標準的といえ、ROEやROAも妥当と思われます。

流動資産の割合をみても株価指標とあわせても妥当か、割高な株価と思われます。

今期は、コマーシャル事業は、都内とアジアと欧州の売上計上戸数減少と設計監理売上件数減少などがあるものの、不動産売却、都内以外のオフィス賃貸の少し増益とその他の事業の増益で全体的に増収減益です。

来期予想は、再開発に向けた閉館などで賃貸料減収、賃貸マンションと海外事業のキャピタルゲイン(売買差益)の現象などありますが、投資事業の増収増益などから増収増益の見通しのようです。

自己株式取得を何回かに実施しているようで、2024年5月10日に3200万株(上限500億円)の取得を発表しており、今期と来期の増配も含めて株主還元に取り組んでいると思われます。

毎期3円の累進配当を発表しており、2030年に1株60円以上を目指しています。

5年間チャートです。

引用元:SBI証券 https://site1.sbisec.co.jp/ETGat

個人的分析ですが、貸借倍率:12.71倍、回転日数:13.5日で信用買いが多く、回転日数が少し長い事から含み損の可能性もありますが、徐々に上昇する可能性を秘めていると考えます。

チャートだけで見ると少し株価が下がってきているので、2100円以下になると買い時ともいえ、おそらく政策金利上昇による借入コスト増の影響などを考え、売られている可能性があると思われます。

個人的には、PBRが1倍割れがチャンスと考える投資家もいると思われ、株価上昇する可能性がそのあたりであるのではと思われますが、参考程度に思っていてください。

三菱地所のNISA銘柄としてのメリットとデメリット

メリット

多くの土地や建物を所有し、安定収益が一番のメリットといえ、自己株式取得など株主還元に努めている事から長期保有に向いているといえます。

デメリット

デメリットは、政策金利の利上げによる費用増による収益低下、不祥事、社会情勢悪化がありますが、政策金利の利上げは、長期的には、それを踏まえた経営戦略を練るなどリスクとは言い切れません。

そして景気に対して敏感と思われ、株価の変動が大きい銘柄と個人的には考えます、その辺りを考慮する必要はありそうです。

成長性についても海外事業の拡大があるものの、国内事業が多い事から成長性が高いとは、言えないので、デメリットとしていますが、戦略次第で大きく成長する可能性はあると思います。

まとめると不祥事、社会情勢悪化、政策金利の利上げなどによる収益低下のリスクと株価変動が大きいリスクがある一方、多くの所有地を持ち、長年に培ってきたノウハウから安定収益は、なかなかのメリットといえます。

成長は、サステナビリティな活動にかかっていると思われます。(不動産業界はどの企業も言える事です。)

株価購入時期を見極めるならPBRが1倍割れになるまで待つか、2100円台を切るあたりで購入検討してもいいかもしれませんが、参考程度に思っておいてください。

価格変動リスクなどの低減のためにドルコスト平均法のような、少額または、単位株ではなく、数株または、1株ずつ購入もよいと思います。

詳しくは下の記事で↓

引用元:三菱地所

この記事はGeminiの質問を参考に作成しました。

株の購入は、ほかのwebなども参考にし,ご自身の判断で、慎重にお願いします。

最後まで読んでいただきありがとうございます。

Googleのポリシーを遵守して運営しております。ポリシー違反のご指摘や記事の間違い等は、お手数ですがお問い合わせフォームよりご連絡ください。