いすゞ自動車(7202)は、日本の商用車メーカー大手で、主力製品は、トラック、バス、建設機械などです。

1934年(昭和9年)に「ディーゼル自動車工業株式会社」として設立され、1949年(昭和24年)に「いすゞ自動車工業株式会社」に社名変更。

1966年(昭和41年)に「いすゞ自動車株式会社」に社名変更した。

最近,業績が良く、成長が見込めそうな銘柄のため,注目をされています。

新NISA銘柄として狙うメリットは,配当利回りが良く,成長性もあるので、株価上昇も期待できます。

デメリットは、経済成長減衰、競争激化、半導体不足や原材料高騰などのリスクを抱えている事です、株価の変動が比較的大きいと思われます。

トヨタとホンダの比較の記事はこちら↓

日産の記事↓

この記事は,私が勉強のために調べた事や今までの知識をアウトプットした内容です。

投資を始めたい方や少額投資を考えてる方などに適した内容で書いているつもりです。

上級者やもっと詳しく知りたい方は、この記事以外も参考にしてください。

いすゞ自動車の製品

いすゞ自動車の主要商品名は、以下のとおりです。

トラック

- 大型トラック:ギガ

- 中型トラック:フォワード

- 小型トラック:エルフ:2024年1月より「スペースキャブ」を追加

スペースキャブとは、運転席の後ろのゆとりあるスペースの事です。

トラックの受注が増えると取引先のプレス工業も業績を伸ばすと思われます。

プレス工業についてはこちら

伊藤忠商事と協業で「EVision」を行っており、商用EVの導入検討のサポート、導入課題の解決、効果の定量化、さらなる脱炭素化提案をPDCAサイクルにてお客様のカーボンニュートラルを実現する車両にとどまらないトータルソリューションプログラムとしてサステナビリティな活動に貢献しています。

バス

- 観光バス:ガーラ(2024年3月より先進安全機能追加で新販売)、ガーラミオ

- 路線バス:エルガミオ、エルガ

- 連結バス:エルガデュオ

2024年3月6日にティアフォーと資本提携し、60億円の出資し、世界初のオープンソース自動運転ソフトウェア「Autoware」の開発リーダーとして自動運転に向けて協業していくようです。

そしてそのティアフォーに三菱商事との協業関係にあり、増資を発表しており、今後の自動運転システムの実装化の推進していくと思います。

引用元:LIGARE(2024/3/15)

三菱商事はいすゞ自動車の筆頭株主です。↓

乗用車

- ワンボックス:コモ

- ISUZU D-MAX(いすゞディーマックス)

- ISUZU MU-X(いすゞミューエックス)

- TRAGA(トラガ)

※インドネシア向モデル

その他

- ディーゼルエンジン:産業用、マリン用

2024/6/12にタイのバンコクで1トン積みピックアップトラック「D-MAX」の派生者であるMU-Xの発表会があり、七人乗り乗用車で、新世代ステレオカメラの先進安全機能や悪路走破性に優れた自動車となっており、私個人としてはなかなかかっこいい車といった印象です。

ディーゼルエンジンは「いすゞのディーゼル」として世界中で高い評価を得ています。

ドライバーを守るため、トラックのコンディションをモニタリングする機能やリアルタイム勤怠管理システムなどもいすゞ自動車の強みと入れます。

株価指標

2024年7月15日現在

- 株価:1971円(銘柄コード:7202)→2001円(3/15)→2041円(4/6)→2222円(7/5)

- PER:9.2倍→8.81倍(3/15)→8.99倍(4/6)→10.4倍(7/5)

- PBR:1.05倍→1.09倍(3/15)→1.11倍(4/6)→1.14倍(7/5)

- 時価総額:約1.45兆円

- 発行株数;約7.7億株

- ROA:5.4%

- ROB:12.07%

- 売上高(前期比):約3.38兆円(6.0%)

- 営業利益(前期比):約2930億円(15.6%)

- 配当利回り:4.14% 配当性向:40.0%(24/3) DOE4.83%

- 前期より13円増配の年間配当金一株92円となり、来季予想も同額の予定。

今期は,国内の産業用エンジンの減収増益や海外の市況悪化と資材費の変動で減益などありましたが,価格対応や原価低減活動そして円安もあり、全体的に増収増益となっています。

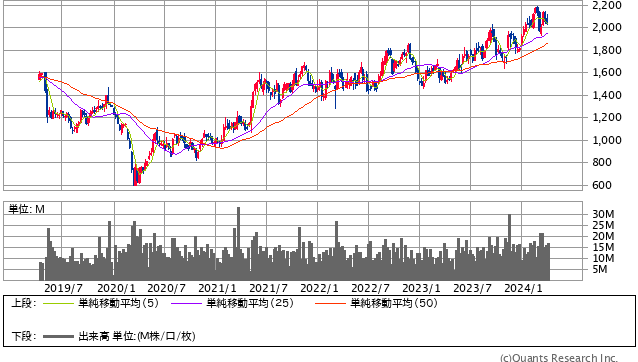

5年間チャートです。

引用元:SBI証券https://www.sbisec.co.jp/ETGate/

2024年2月26日と27日で大幅な売りがチャート上に出てました。

マイナスとなるニュースや業績が下がっていない事から機関投資家の利確で株を売った可能性等があげられ、1900円台まで落ちています。

今年初めくらいの株価となっており、株価購入時期と私は考えますが、個人の判断でお願いします。

株価指標では、競合他社と比べて少し割安で、業績は、好調に推移しています。

2025年度の予想は、売上高約3.35兆円(-1.1%)、営業利益約2600億円(-11.3%)とタイ向けの市況が厳しく、コスト増もあり、国内の台数増などもあるが、減収減益となる予定です。

タイの販売低迷がありますが、来期に改善を期待したいです。

配当利回りも良く,業績の継続的成長が見込めれば,中長期銘柄としても良いと思いますが,円高になってきているので、今後の株価や競合他社の動向が気になるところです。

好調な業績の背景には、以下の要因が挙げられます。

- 国内のトラック市場の拡大

- 海外のトラック市場の拡大

- 建設機械の好調な販売

国内、海外で小型•中型のトラックメーカーでは、

また、いすゞ自動車は、水素燃料電池車(FCV)の開発にも力を入れており、2024年にはFCVトラックの量産を開始する計画です。FCVの普及が進むことでいすゞ自動車の収益力はさらに向上する可能性があります。

FCVと水素エンジンの記事はこちら↓

これらのことからいすゞ自動車の株価は、今後も上昇する可能性があると言え、具体的には、以下の点に注目して投資の判断をするとよいでしょう。

- 国内・海外の商用車市場の拡大

日本やアメリカでも売り上げは良く,インドや中国での売上は好調のようです。

- FCVの普及

トヨタと共同でオーストラリアで実用実験中のようです、CJPTに参画している事からかなり力を入れていると思われます。

- 同社の競争力

小中型トラックは、トヨタ、日野自動車、日産,三菱ふそうなどより需要が高く、海外では,一部トヨタとの協力関係にある。

ホンダともFC搭載大型トラックの提携などもあり、競争と協力関係にあり,今後の動向に注意が必要です。

電気自動車、FCV、水素エンジンと自動運転などが、今の自動車界のトレンドであり、ガソリンエンジン車の脱却をテーマしていますが,ここ5年で、自動車界を変えるほどの技術開発が起こらない限り,ガソリンエンジン車がなくなるという事はなさそうに思います。

まだまだ、ガソリンエンジン車は必要と考えているので,国内シェア一位のいすゞ自動車の業績は、不祥事などがない限り,上がり続けると私は思います。

- ヨーロッパは環境規制の強化

都市部の物流需要の拡大などから商用車の需要が拡大していおり、環境面でもいすゞ自動車の商品は、注目されており,いすゞ自動車の名もヨーロッパで広まっていると言えます。

- 自己株式取得と消却

2023年11月13日~2024年3月31日までに3500万株(総額500億円上限)の自己株式の取得を行い、その取得した自己株式を2024年4月26日に消却する事に決議しています。(いすゞ自動車)

2024年4月26日以降に取得予定の3500万株が純資産部からなくなる事になり、自己資本比率を低下してしまうが、自社のガバランス強化や売却防衛策などのメリットもあります。

株価適正化もあるため、供給量が減って需要に変化がなければ、発行株価数の減少により株価上昇もありうると考えますが、株価数減少で、資金繰りに苦労する可能性もあり、その事から業績減衰もありうると考えます。

いすゞ自動車の課題

- 半導体不足の継続

ルネサスや東芝などの半導体を主に使用しており、なるべくリスク分散していきたいところです。

- 原材料価格の高騰

アルミニウムやプラスチックなど多数あり、これらの材料費高騰は懸念材料です。

- 世界的な経済の減速

トラックの供給率の低下となり,売り上げが少なくなります。

これらのリスクが顕在化した場合、いすゞ自動車の業績や株価に下押し圧力がかかる可能性もありますので、世界情勢で大きく左右されるということも言えます。

- 競合他社の統合

現在、国内シェア一位だが,2位と3位の日野自動車と三菱ふそうの統合によりシェア一位の座が危うくなる可能性がでできた。

CJPTでの自由度も下がる可能性も懸念材料ともいえます。

引用元:日経クロスチック

しかし、日野自動車の不祥事(エンジン不正)が、一年ほどだった今も経営低迷している事から統合への期待と不安が、いすゞ自動車にどのような影響をもたらすか,今後の動向が気になるところです。

引用元:東洋経済オンラインhttps://toyokeizai.net/articles/-/670494?display=b

引用元:ニュースイッチhttps://newswitch.jp/p/37195

- 競合他社の成長

海外や国内の新開発トラックによる国内シェア率の縮小の可能性もゼロではないです。

特に日産の新開発電気トラックの台頭は、かなりの痛手になる可能性はある。

新NISA銘柄としてのメリットとデメリット。

メリット

売上高や利益が毎年順調で配当金も良く、FCVなどの新しい技術開発に着手している事が、成長性を高めていますので、株価上昇も期待できると考えます。

配当利回りや株価も業界内では、比較的平均的で、コスト面でもメリットがあると思います。

配当株としてよい銘柄と言えます。

デメリット

他社の新技術開発の進展などで、国内商用車市場の縮小や海外での競争激化といったリスクがあります。

政策金利上昇などで需要の抑制や半導体不足など景気に左右されやすいので、値動きは、比較的大きい変動リスクもあります。

このリスクにより株価下降する事もあり得ますので,ある程度、損切りの株価ラインを決めておいても良いと思います。

私は,(一株あたりの購入金額)-(一株あたりの配当金×5)=損切り金額としてます。

これは5年間持って配当金を受け取ろうと思っているので、この計算です。

このあたりは、ご自身のこれからの経験、知識、銘柄購入の狙いなどで調整してください。

私の分析ですので、許容リスクを十分に考慮して株価購入や損切りラインは,ご自身の判断で、他のサイトなども参考に検討してください。

デメリットに対する対処法。

ドルコスト平均法のような少額購入する事により評価額が平均化され,値動き変動リスク低減に繋がると思います。

余裕資金で少しずつ購入する事は、継続しやすいので、長期投資しやすく,比較的、初心者からも始めやすく、1ヶ月に一株ずつから始めていき、経験も積む事ができます,何よりもメンタル面の負担はかなり少ないと思います。

物流が良くなるとトラックの受注が増える傾向にあります。

物流について

佐川(SGHD)とクロネコヤマトについてはこちら

この記事はbradの質問を参考に作成さております、株価を購入は、ほかのwebも参考に許容リスクも考えて慎重にお願いします。

最後まで読んでいただいてありがとうございます。

Googleのポリシーを遵守して運営しております。

ポリシー違反のご指摘や間違いなどありましたら、お手数ですが、お問い合わせフォームよりご連絡ください。