ニチリン(5184)は、自動車、二輪車、産業用ホースの分野で世界トップクラスのシェアを誇り、環境関連製品にも力を入れる技術力と品質に優れたホースメーカーです。

配当利回りが高いですが、業績が落ちている事が気になる銘柄です。

自動車業界に左右されやすいので動向に注視が必要とも言えます。

DOEを2.5&%を下限として株主還元に力を入れていくようなので、長期配当株として魅力的といえます。

この記事は,私が勉強のために調べた事や今までの知識をアウトプットした内容です。

投資を始めたい方や少額投資を考えてる方などに適した内容で書いているつもりです。

上級者やもっと詳しく知りたい方は、この記事以外も参考にしてください。

株式会社ニチリン 会社概要

設立: 1914年5月

従業員数: 約347名 (連携従業員含め、2755名)

代表取締役社長: 曽我 浩之

本社所在地: 兵庫県神戸市中央区江戸町98番地1

事業内容:

- 自動車用ホース、住宅関連ホース、同部品等の製造販売

ブレーキホース、エアコンホース、住宅関連ホース、産業用機械、検査・監視録画機器をてがける会社で、高い技術力と品質力で、世界中の自動車メーカーや二輪車メーカーから信頼を得ています。

- 自動車用

- ブレーキホース(自動車、二輪車用、マウンテンバイク用)

- エアコンディショニングホース(エアコンホース・エアコン配管)

- 総ゴム・エアコンディショニングホース

- べニア・エアコンディショニングホース

- 内部熱交換器

- パワーステアリングホース

- HYPLEX(ハイプレックス)高圧ホース、リターンホース、サクションホース

- その他油圧空圧系ホース各種

- 二輪車用

- SLIMONE(スリムワン)

- FMVSSステンレスメッシュホース

- EVER HOSE(エバーホース)

- フェーエルホース

- フェーエルホース(補強糸入りタイプ)

- フェーエルホース(総ゴムタイプ)

- 二輪車用その他油圧ホース

- 住宅関連用ホース(トイレ・バス・キッチンなどの水栓/給水用ホース)

- 混合水栓用ホース(水道用ホース)

- トイレ用ホース

- ナウフレックス

- 産業用機械、検査・監視録画機器

- レーザーマーカー

- NVR製造工程監視システム

近年は、環境関連製品にも力を入れており、環境問題への貢献にも積極的に取り組んでいます。

ニチリンの強みと課題

1. 強み

- 高い技術力と品質:

ニチリンは、長年にわたって培ってきた高い技術力と品質力で、世界中の自動車メーカーや二輪車メーカーから信頼を得ています。

グループの研究開発技術の中核となる「NICHIRIN R&Dセンター」で、多様化する顧客ニーズへ迅速に対応すべく更なる技術開発力の強化を図っています。

- グローバルな展開:

ニチリンは、世界各国に生産拠点を9カ国(アメリカ、メキシコ、スペイン、ブルガリア、インド、ベトナム、タイ、インドネシア,中国)ほど有しており、グローバルな展開を進めています。

- 幅広い製品ラインナップ:

ニチリンは、自動車用ホース、二輪車用ホース、産業用ホースなど、幅広い製品ラインナップを有しています。

ブレーキホースやエアコンホースなどの油圧空圧系ホースに優れたホースを製造しており、水栓/給水ホースは住宅の水回りなどに使われ,優れた柔軟性や耐久性を有している。

特に二輪車ブレーキホースは国内シェア98%、世界シェアも約70%と高いシェア率を誇っています。

- 環境への配慮:

ニチリンは、環境問題への貢献にも積極的に取り組んでおり、環境関連製品にも力を入れています。

太陽光発電導入、電力が少ない製造工程を採用し、CO2削減に向けた活動に取り組んでいます。

課題

- 競争激化:

ホース市場は、国内外で競争が激化しています。

二輪車ブレーキホースは世界シェアも高いですが、ゴム製品業界では国内売上高ランキング12位となっており、1位のブリヂストンと5倍近い差があります。

5位の住友理工は自動車のホース製品やゴム製品を取り扱っているため、競合といえ、住友理工の成長は、ブレーキホースで強みがあるニチリンですが、リスクといえます。

強みのホース製品を高めて世界シェアをさらに高めていく事が重要と考えます。

引用元:バフェットコード

- 原材料価格の変動:

ホースの原材料であるゴムや鋼材などの価格は、世界経済の影響を受けやすく、収益に影響を与える可能性があります。

- 人材確保:

高度な専門知識を持つ人材の確保が課題となっています。

人種,性別、国籍に関わらず,価値観の多様性、社会的に脆弱の立場に置かれやすい方々の人権を尊重し、包摂的な社会づくりに貢献するとに取り組むことにより人財を育てていく方針のようです。

- 技術革新の加速:

自動車や二輪車の技術革新に伴い、ホースにもより高い性能が求められており、技術革新を加速していく必要があります。

CASEが進む中,自動車の軽量化などのCO2削減に取り組み、住設分野などの製品にも拡大することで、新たな価値と多様性のある技術革新を目指しています。

ニチリンは、これらの強みと課題を克服し、今後も世界トップクラスのホースメーカーとして、技術革新と品質向上に努めていくことが期待されています。

ニチリンの株価指標

2024年12月26日

- 株価:3545円(5184)

- PER:7.78倍

- PBR:0.84倍

- 時価総額:約507億円

- 発行株数:約1437万株

- ROA:7.86%

- ROE:12.11%

- 売上高(前期比):約706億円(10.1%) 来期予想:約720億円

- 経常利益(前期比):約96億円(25.3%)来期予想:約90億円

- 配当利回り:4.37% 配当性向:34.6%(23/3)DOE:4.19%

- 引用元:SBI証券https://site1.sbisec.co.jp/ETGat

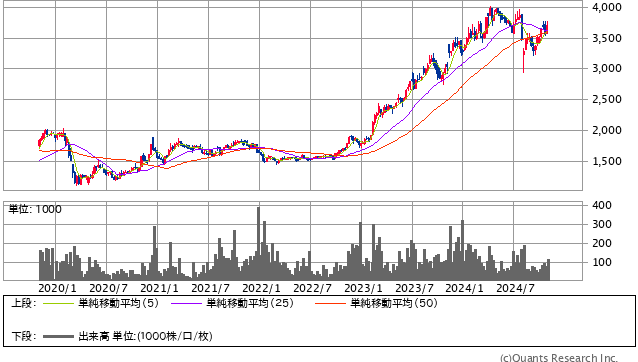

5年チャートです。

同業界と比べてPER,PBRは割安といえ、ROE,ROAは標準やや高め、DOEが4.19%となっており、ニチリンは、DOE2.5%を下限とし、連結配当性向を2024年度で目標38%に、2025年度以降で目標40%にしており、株主還元に力を入れているようです。

PBR,PERについては↓

DOEは↓

来期予想業績も落ちており、中国の日系ガソリン車の販売低迷、人件費やセキュリティの費用が響ているためと思われますが、国内取引先の生産拡大しているようですので、来々期に期待したいです。

第3四半期を終え、国内は良さそうですが、海外は、景気後退やウクライナ情勢により少し下がっているようですが、来季予想通りとなる可能性があると思われます。

貸借倍率は8.37倍で回転日数は3日となっており、株価が上がると予想する投資家が多く、信用買い注文が多く、回転日数が短い事から信用買いしている投資家は、短期の株価上昇を予想している可能性があると思います。

ニチリンのNISA銘柄としてのメリットとデメリット

メリットは、強みのホース製品の世界シェア率の高さで安定した収益が期待でき、電動化していく自動車事業に対しても対応していく事から成長も期待でき、DOEを2.5%を下限としているため、これからの株主還元に期待でき、配当利回りも高いので、長期配当株といえます。

デメリットは、今期の人件費やセキュリティ対策の経費増による収益低下と電動化への対応の遅さによる投資家の信頼低下からの株価低下がリスクといえます。

配当は高いですが、業績低迷が少し気になる銘柄ですが、強みのホース製品のシェア率が高いので、マーケティング次第といったところです。

そして,自動車業界の影響を受けやすいので、動向に注視は必要と思います。

長期保有に向いているとは言え,ご自身で損切りラインを決めておいた方が良いでしょう。

株価購入を考えてる方は、個人の判断でお願いしますが、今年は動向を探りつつ、購入の機会を伺うか、ドルコスト平均法の購入方法で少しずつの購入が良いと思います。

詳しくは下の記事で↓

この記事はbradの質問を参考に作成しました。

最後まで読んでいただきありがとうございます。

Googleのポリシーを遵守して運営しております。

ポリシー違反のご指摘や記事の間違い等は、お手数ですがお問い合わせフォームよりご連絡ください。

引用元:ニチリン